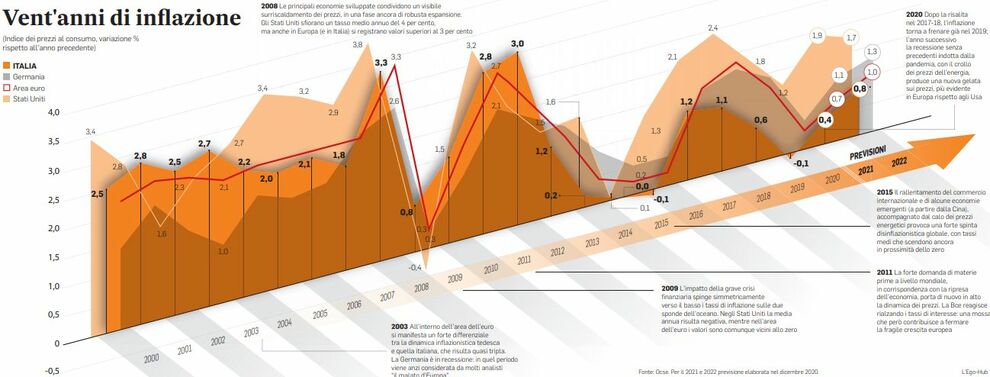

A colpi di bazooka l’avevano a lungo evocata i banchieri centrali, per guarire le ferite inflitte all’economia globale durante lo scorso decennio. Ma non erano riusciti a raggiungere del tutto l’obiettivo, soprattutto in Europa. Poi si era inabissata con il dilagare della pandemia sul pianeta. Ora, mentre il mondo è ancora lontano dal ritorno alla normalità, l’inflazione sembra rialzare la testa. E già ci si interroga sulla portata di un fenomeno che al momento è evidente soprattutto nei Paesi emergenti, ma sta suscitando timori e aspettative anche sui mercati occidentali. L’elemento di fondo che spinge la dinamica dei prezzi è naturalmente l’attesa di una ripresa generalizzata dell’economia, dopo il crollo del 2020. Una ripresa già evidente in alcune aree del mondo, come la Cina. Scottano le materie prime, a partire dal petrolio (che è già riguadagnato i livelli del 2019) e dall’acciaio (che ha fatto segnare addirittura un balzo del 130% rispetto ai valori dello scorso anno). E come in un gioco di domino planetario, gli effetti si fanno sentire da noi minacciando di soffocare la ripartenza del settore delle costruzioni, penalizzato da costi diventati proibitivi. In Europa è scattato a gennaio l’aumento dell’Iva prevista in Germania, con il ritorno al 19% dell’aliquota temporaneamente portata al 16%. L’effetto – certo temporaneo – si vedrà a pieno nei prossimi mesi, ma gli indici nel Vecchio Continente si sono già mossi, anche se in modo differenziato. L’area dell’euro, che negli ultimi mesi dello scorso anno era inchiodata a un tasso annuale pari al -0,3%, ha fatto segnare sia a gennaio che a febbraio un +0,9%. Ma come media di tendenze non univoche: la Germania era all’1,6%, l’Italia all’1%, la Spagna ancora al -0,1%. Negli Stati Uniti l’inflazione si è avvicinata a febbraio al 2%. Ma ora gli occhi sono puntati sul super-pacchetto di stimoli approvato dal Congresso. Gli effetti reali dei 1.900 miliardi immessi nell’economia dipenderanno dai comportamenti degli americani e dalla loro disponibilità a spendere rapidamente i sostegni ricevuti.

LA DINAMICA DEI PREZZI

In ogni caso, dati tutti questi fattori, la tendenza al rialzo della dinamica dei prezzi non sorprende nessuno. I veri nodi sono l’intensità del fenomeno, e la sua durata. Ma davvero siamo in presenza di una nuova inversione del paradigma, dopo quella che intorno alla metà degli anni Ottanta del secolo scorso pose fine all’iperinflazione esplosa nel decennio precedente? Sul punto gli economisti sono divisi, l’orientamento prevalente è che il pericolo da combattere sia ancora la bassa crescita, piuttosto che l’inflazione. I rischi connessi ad un processo di disinflazione, se non proprio deflazione, sono quelli con cui siamo stati abituati a fare i conti negli ultimi anni: la stagnazione dei prezzi e delle retribuzioni è l’indicatore di un’economia asfittica, spesso anche ostaggio di un andamento demografico avverso. Sul piano della finanza pubblica può trasformarsi in una maledizione per i Paesi altamente indebitati, che vedono il proprio fardello appesantirsi senza speranza. Al contrario, una fase di crescita accompagnata da un’inflazione anche robusta ha l’effetto di ridurre il peso reale dei debiti; anche se il connesso rialzo dei rendimenti può rendere più onerosa nel medio periodo la spesa per interessi, oggi ai minimi. Dunque, bisogna avere paura o no di un eventuale risveglio dei prezzi, che sia qualcosa in più di una fiammata legata alle materie prime e alla auspicata ripartenza post-Covid? Soprattutto per l’Europa, si tratta di capire se quella che si profila sia una tendenza di fondo, indotta da fattori non necessariamente legati alla ripresa economica. Se insomma siamo di fronte ad un vero cambio di scenario: nel caso in cui l’inflazione arrivi prima della crescita, allora in un Vecchio Continente ancora fragile si materializzerebbe il fantasma della stagflazione, che è appunto quel che accadde negli anni Settanta: prezzi fuori controllo ed economia al passo. Il vero test rischia di essere il 2022. Non solo perché allora sarà più chiaro se l’inflazione attesa dai mercati sarà transitoria, come sostengono le banche centrali, in linea anche con la maggior parte degli economisti. Ma anche perché sarà più chiaro se il rimbalzo delle economie nel 2021 si tradurrà davvero in una ripresa economica sostenibile nel 2022 e oltre. «I primi segnali fanno ben sperare», per gli esperti di Moneyfarm, ma la sfida è tutta qui. Dunque, la vera incertezza «riguarda la sostenibilità della ripresa, che va pensata in termini di crescita economica complessiva e di miglioramento del mercato del lavoro». Dopo la crisi finanziaria del 2008-2009, le economie dei mercati sviluppati hanno subito registrato una ripresa piuttosto forte. Seguita però da un ritmo più lento negli anni successivi. Oggi il sostegno dei governi potrebbe fare la differenza, anche grazie al Recovery Plan in Europa, per gettare basi solide nel lungo periodo. In questo momento, i rendimenti obbligazionari sono aumentati, almeno in parte, proprio per le aspettative di una crescita economica più forte del previsto. Ciò dovrebbe essere di buon auspicio per i profitti delle società e, più in generale, per la quotazione delle azioni. Bisogna aggiungere che in questo momento l’effetto benefico di una crescita migliore delle aspettative sta superando la preoccupazione per una stretta monetaria, con un stop alle misure di sostegno delle banche centrali, e ciò ha permesso ai mercati azionari (soprattutto per le società cosiddette “value”, tradizionali e cicliche) di performare in modo molto positivo finora. Anche per Michael Blümke, senior portfolio manager di Ethenea Independent Investors, quello dell’inflazione è in realtà «un falso rischio a breve». Dopo la pandemia, misure senza precedenti fiscali e monetarie, insieme ai piani vaccinali, «hanno stabilito le precondizioni per una reflazione economica globale, con la prospettiva di un ritorno progressivo della produzione e dell’inflazione al loro trend di lungo periodo».

LA REFLAZIONE BENEFICA

La reflazione, dice Blümke, è ampiamente definita come la fase iniziale di una ripresa economica dopo un periodo di contrazione e un contesto reflazionistico è positivo per gli asset di rischio: comporta politiche macroeconomiche di sostegno, una ripresa economica ciclica e un livello dei prezzi in aumento moderato, che si avvicina progressivamente all’obiettivo del 2% delle banche centrali. Una situazione del tutto diversa da un ambiente inflazionistico, che indica un aumento incrementale del livello generale dei prezzi in una situazione di piena capacità. Più cauti gli analisti di Schroders: un rimbalzo dell’inflazione nel breve termine potrebbe creare comunque un nuovo enigma per le autorità e una scossa per i mercati. E allora è bene tenere a mente che la crescita dell’inflazione ha storicamente premiato i settori ciclici e quelli che tendenzialmente beneficiano dei tassi più elevati: materiali, industriali, beni di consumo e banche. Gli sconfitti invece sono i segmenti considerati bond-proxy, come quello delle utility. Qualche avvertenza arriva anche da Axa Investment Managers. In particolare sull’inflazione Usa. Non è detto, dicono i suoi esperti, «che i prezzi delle materie prime si fermino ai livelli attuali», e quindi a un effetto “base” legato allo scatto dai minimi di aprile 2020. Nel caso di una ulteriore fiammata – alcuni analisti parlano apertamente di un “commodity super-cycle” – l’effetto sui prezzi al consumo potrebbe rivelarsi «più persistente». In questo scenario, si assisterebbe a un’ulteriore rimodulazione delle aspettative, rischiando così di innescare quel circolo virtuoso tra inflazione misurata e inflazione attesa. Spesso le banche centrali riassumono questa dinamica dei prezzi con il termine generico di “second-round effects”, quegli “effetti ritardati” che si fanno sentire su tutti i prezzi. Mettendo insieme le voci principali del paniere, non è impossibile produrre delle stime di inflazione negli Usa che si spingono oltre il 5% per i prossimi due mesi, spiega Alessandro Tentori, cio di AXA IM Italia. Ma, come suggerito dal presidente della Fed Jerome Powell, «parlare di inflazione e vedere una inflazione che cresce oltre il 2% sono due cose diverse».