E' convinzione diffusa che alle spalle ci sia uno dei peggiori anni – il 2022 – nella storia recente dei mercati finanziari, sia in campo azionario che obbligazionario.

Si è trattato di una tempesta perfetta che si è abbattuta sui listini di tutto il mondo con una violenza poche volte registrata nel decennio passato. E ciò appare più chiaro alla fine del primo mese del 2023, di fronte ai danni accertati provocati da un’inflazione cresciuta con rapidità insolita ovunque e perciò non facilmente prevedibile – che a sua volta ha determinato un forte rialzo dei tassi – e da un conflitto russo-ucraino di portata anch’essa difficilmente prevedibile. Ma come spesso accade a fronte di clamorose rotture, accanto alle macerie emergono opportunità di investimento molto interessanti sia nell’azionario che nell’obbligazionario. Come orientarsi nella vasta geografia di offerte?

Premesso che la segnalazione della singola proposta, sia che si tratti di azione o di obbligazione, rischia di violare le norme a tutela del risparmio, MoltoEconomia si è rivolta a tre primarie case di consulenza chiedendo la loro opinione sulla fase di mercato e in quale direzione indirizzare i portafogli. Si tratta di Banor Capital, dell’elvetica Pictet (700 miliardi di franchi in gestione) e di Banca Mediolanum (oltre 100 miliardi di euro). Ne emerge un quadro incoraggiante ma con forti cenni alla prudenza, soprattutto in relazione alle politiche monetarie che perseguiranno le banche centrali.

L’OTTIMISMO DI BANOR

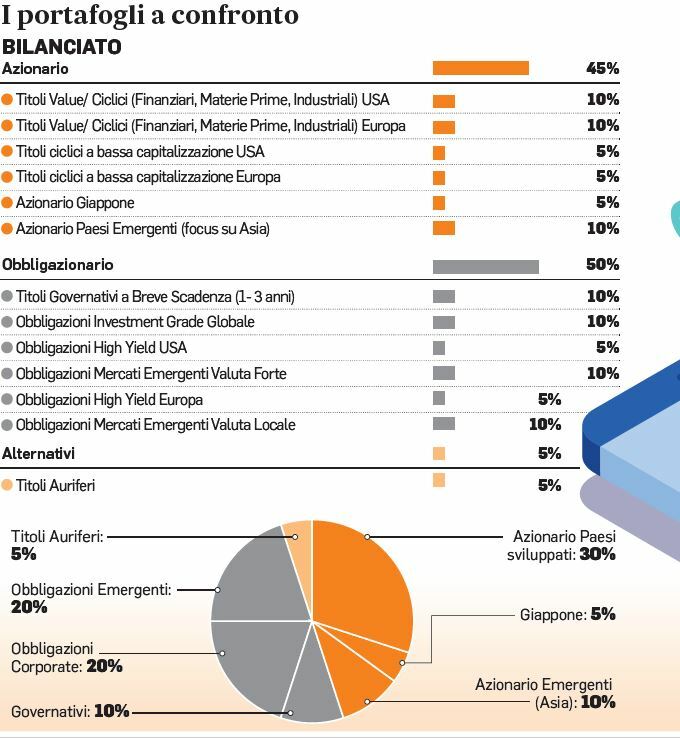

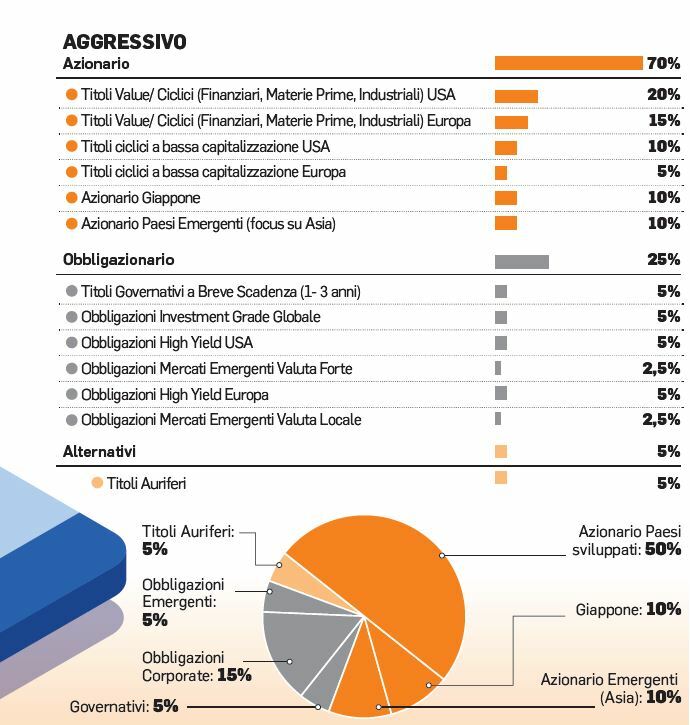

Secondo Gianmarco Rania, responsabile azionario di Banor Capital e gestore del fondo Banor SICAV European Dividend Plus, «nel breve periodo ci aspettiamo ancora una volatilità dovuta al probabile arrivo di fenomeni recessivi, sebbene meno esasperati di quanto si temeva, e a un rallentamento dei consumi». Ma la «forte correzione di mercato ha creato delle situazioni di sottovalutazione estrema dei titoli europei che scambiano vicino ai minimi degli ultimi 20 anni». Ecco perché Banor ritiene che l’azionario europeo oggi abbia delle potenzialità molto elevate, anche a livello di dividendo che allo stato sfiora una resa media del 5%». Ma quali sono i settori su cui puntare? «Nonostante l’alto rischio di recessione e il calo degli utili, i settori ciclici (industriali, finanziario e delle materie prime) offrono un ottimo punto di entrata». Per quanto concerne il comparto obbligazionario, invece, «l’orribile 2022 ha senz’altro creato ottime opportunità di investimento soprattutto in campo corporate: troviamo, infatti, rendimenti a scadenza del 4-5% per società di ottima qualità o investment grade, che salgono fino al 7-8% per i titoli high yield, di minore qualità». Ma attenzione: l’orizzonte temporale dell’investimento deve essere di medio-lungo periodo», puntualizza Rania, non è ancora tempo di “toccate e fuga”. La proposta di Banor per un risparmiatore molto cauto, con approccio da Bot-people che però chiede una minima diversificazione, è un asset allocation che punta il 70% sull’obbligazionario tra titoli governativi a scadenza 1-3 anni (20%), obbligazioni Investment Grade Globale (20%), titoli High Yield Usa (5%), obbligazioni Mercati Emergenti Valuta Forte (10%), bond High Yield Europa (5%) e titoli dei Mercati Emergenti in Valuta Locale (10%). Il 25% destinato all’azionario andrebbe invece colmato con un 5% di titoli Value/Ciclici Usa (finanziari, materi prime, industriali) e un 5% di titoli Value/Ciclici Europa, e un 2,5% ciascuno tra Europa e Usa di titoli ciclici a bassa capitalizzazione Europa. Ma un 5% va riservato al Giappone, con un peso identico per l’azionario dei Paesi Emergenti (focus sull’Asia). Mentre c’è spazio anche per una dose minima di prodotti auriferi (5%). A sua volta, un portafoglio “bilanciato” può puntare sull’azionario per il 45%, più o meno raddoppiando le singole posizioni (si veda la tabella in pagina, ndr). Mentre un approccio più aggressivo prevede di alzare l’asticella delle azioni fino al 70%.

LA PRUDENZA DI PICTET

Ma l’ottimismo di Banor non è del tutto condiviso da Pictet Asset Management, i cui specialisti suggeriscono di non farsi illusioni sulla rapidità di una eventuale inversione a “U” delle banche centrali sul fronte dei tassi. Sia Federal Reserve che Bce hanno precisato più volte, anche ultimamente, di voler mantenere alta la guardia sul fronte della politica monetaria. Un buon motivo per «rimanere tatticamente cauti sulla duration» anche se i rendimenti a 10 anni sono risaliti. L’inflazione implicita nel mercato dei titoli di Stato indicizzati americani è decisamente ottimista, poco sopra il 2% su qualsiasi orizzonte. Lo si evince anche dalla valutazione delle azioni americane, che ora scambiano a 17 volte gli utili, confortate dalla certezza del calo dell’inflazione. A questo punto, proprio gli utili, sottolinea Marco Piersimoni, senior investment manager di Pictet, «diventeranno protagonisti nelle prossime sedute, con l’inizio della stagione dei profitti dell’ultimo trimestre 2022». Secondo Piersimoni, nonostante i timori su tassi sempre più alti siano stati ridimensionati, c’è ancora spazio «per una ulteriore contrazione dei margini e per qualche delusione». Più promettente sembra invece il contesto per le azioni non americane: quelle europee stanno beneficiando del crollo dei prezzi dell’energia, mentre l’inverno mite ha definitivamente dissipato i dubbi sulle possibili restrizioni al sistema industriale europeo e tedesco in particolare. Ancora meglio è il quadro per i mercati emergenti, Cina in testa (si veda altro servizio a pagina 16). Ancora Piersimoni: «Nel 2023 vedremo un aumento del differenziale di crescita tra Paesi sviluppati e quelli emergenti, così come vedremo un più rapido processo disinflazionistico e una possibile tregua monetaria in anticipo rispetto alle aree sviluppate». Di qui la preferenza dell’esperto per gli asset finanziari, sia azioni che obbligazioni, per i prossimi trimestri: i rendimenti attesi sono certamente più interessanti che nel 2022.

MEDIOLANUM E LA TRANSIZIONE

Per Vittorio Gaudio, direttore Asset Management Development di Banca Mediolanum, all’alba del 2023 le opportunità sono da cogliere su entrambi i fronti: bond e azioni. «Il reddito fisso, dopo anni di rendimenti inesistenti, è tornato fonte di redditività e flusso cedolare», sottolinea Gaudio. «I mercati azionari, invece, esprimono oggi valutazioni meno care, e sono lo strumento per partecipare alle trasformazioni epocali in essere, dall’energia al digitale, dalla mobilità alla salute». Dunque, un profilo di investimento moderato, principalmente rivolto alle obbligazioni, dovrebbe prevedere una componente in titoli di Stato in euro, a cui affiancare obbligazioni societarie di qualità (investment grade), oggi a tassi storicamente elevati, e di emittenti dei Paesi Emergenti (in valuta locale), al fine di aumentare la redditività complessiva. Per risparmiatori più dinamici, invece, «la componente azionaria deve prevalere (50% per un profilo bilanciato, fino a un 80% per un profilo più aggressivo). Asia (e in generale, i Paesi Emergenti) ed Europa sono le scelte per il 2023, ma senza trascurare gli Stati Uniti, soprattutto per quanto riguarda i titoli tecnologici, oggi acquistabili a livelli di nuovo ragionevoli, a causa di criticità temporanee e non in grado di intaccarne il potenziale di crescita a lungo termine».

© RIPRODUZIONE RISERVATA