Pietro Labriola fa professione di ottimismo, immagina un futuro per Tim in cui lui stesso forse non crede in pieno perché «c’è ancora molto da fare», che punta sulla vendita della rete, glissa su un piano B e lavora su un rilancio della Consumer, dopo una cura ricostituente.

Astenendosi, Vivendi ha determinato la sua conferma alla guida, anche se si riserva la possibilità (sulla carta) di chiamare un’assemblea straordinaria per la revoca del cda. Per questo nell’intervista a MoltoEconomia, la prima dopo la conferma, passa alla larga da qualunque domanda che possa essere insidiosa perché ha in animo di ricucire con Vivendi e sfoggia l’ambizione di paragonarsi a Tony Blair per la leadership.

Con l’assemblea del 23 aprile è stato confermato alla guida di Tim nonostante il suo piano tocchi temi che da sempre fanno discutere, a partire dalla vendita dell’infrastruttura di rete fissa, ne è consapevole?

«A volte è necessario cambiare e andare in discontinuità, per uscire da uno status quo non più sostenibile. Non è solo un tema della nostra azienda ma dell’intero settore in Europa e ancora di più in Italia».

E quindi?

«Il nostro piano affronta gli ostacoli che abbiamo al nostro interno per essere pronti a cogliere le sfide e le opportunità che arrivano dal mercato. In primis, dobbiamo abbattere il debito, portando la struttura finanziaria a livelli di eccellenza, per continuare a investire. Lo faremo attraverso la vendita della rete fissa. Poi, sono necessarie nuove regole per il mercato, uguali per tutti coloro che offrono i servizi finali ai consumatori».

A chi critica questa strategia, cosa dice?

«Ricordo sempre un evento a cui ho partecipato negli scorsi anni a Londra in cui è intervenuto l’ex primo ministro Tony Blair, che aveva fatto un bellissimo discorso sulla leadership nella democrazia: è impossibile poter cambiare idea mille volte per accontentare tutti così come è impensabile ottenere un consenso unanime. Un leader è colui che ha un’idea buona e la porta avanti. Ecco credo che questo tema sia centrale nelle regole di gioco della democrazia e del libero mercato, devi essere coerente in quello che credi e portare avanti il tuo pensiero, se hai ragione la tua idea si affermerà. In questi anni in Tim stiamo lavorando per ricostruire la credibilità che il gruppo ha eroso e siamo riusciti a ritrovare quella crescita dei ricavi in Italia che non si vedeva da ben 22 trimestri».

Comunque ha una strada molto lunga davanti a sé, come farà?

«C’è ancora molto da fare, dobbiamo portare a termine l’operazione della vendita della rete con Kkr e mettere Tim in condizione di sfruttare tutte le proprie potenzialità».

Il suo piano dopo la cessione della rete prevede una crescita molto sostenuta e superiore a quella degli altri operatori. Ci spiega come farà?

«La nostra azienda si concentrerà su tre business model distinti tra loro. Da una parte la parte consumer, che soffre come tutti gli altri operatori ma che stiamo ristrutturando, e in prospettiva guarderà a possibili operazioni di consolidamento. Intanto, nei prossimi anni, faremo leva sulla nostra base clienti per costruire alleanze e partnership, in un’ottica di Customer Platform. Nel 2026 ci aspettiamo che i ricavi non legati al business tradizionale della connettività salgano al 30%, una maggior convergenza fra fisso e mobile e una penetrazione dell’Ftth, la fibra fino alla casa dei clienti, di circa il 35%».

Poi Tim Enterprise invece?

«Con modestia ritengo che sia un vero e proprio gioiello che oltre ad essere leader sui grandi clienti e sulla Pa offrirà sempre più servizi innovativi, grazie anche agli accordi che stiamo stringendo con giganti come Google, Broadcom e Oracle. L’obiettivo è crescere mediamente il 6% all’anno in termini di ricavi e dell’8% medio anno in termini di marginalità lorda, con una performance migliore di quella del mercato».

Tim Brasil sarà venduto?

«Qui il consolidamento è già avvenuto, ci darà le risorse finanziarie necessarie a supportare tutti i nostri investimenti. Tim negli anni scorsi ha scommesso molto sul turnaround della nostra controllata sudamericana e questo ora sta dando tutti i suoi frutti. Oggi garantisce circa il 45% dell’Ebitda di Gruppo e nei prossimi anni la generazione di cassa operativa continuerà a salire in doppia cifra».

C’è poi la parte finanziaria, è un’incognita?

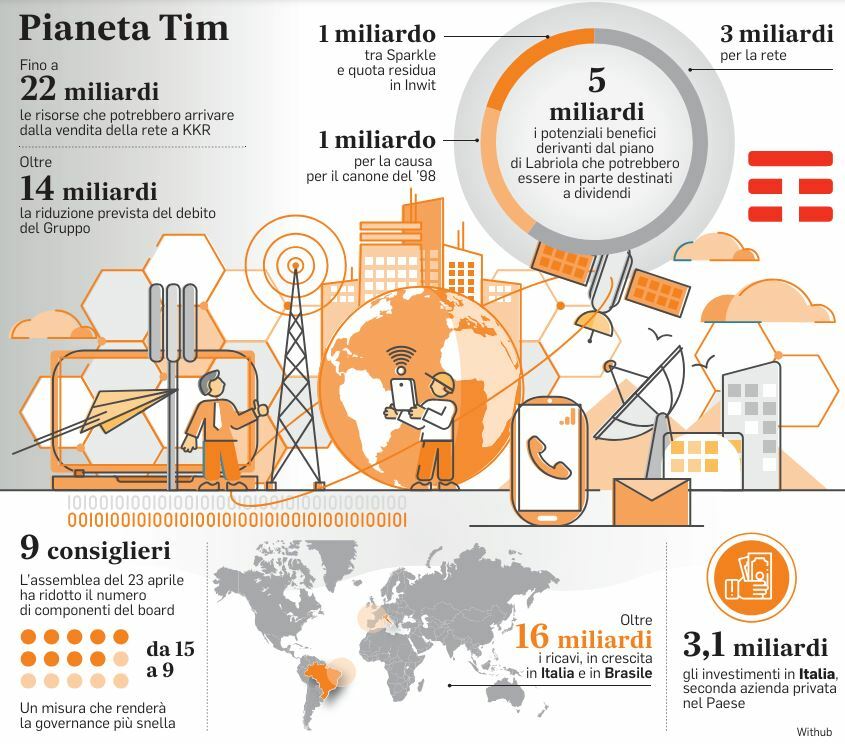

«Tirando le somme, a quello che abbiamo detto prima bisogna aggiungere i potenziali vantaggi aggiuntivi legati al piano che abbiamo quantificato in quasi 5 miliardi che potrebbero essere in parte destinati a futuri dividendi e ad azioni che accelerino la nostra crescita. Abbiamo previsto con Kkr fino a 3 miliardi di earn-out legati all’operazione, un miliardo dall’eventuale vendita di Sparkle e della quota in Inwit, più un miliardo per la causa in corso per la vicenda del canone del ’98. Insomma, ci sono upside».

In Italia il mercato delle Tlc ha prospettive difficili. Come affronta questa situazione?

«È estremamente complesso e competitivo, più che altrove, e sta affrontando una fase di grande trasformazione. Le leve per la crescita dei business Consumer ed Enterprise sono quelle che abbiamo evidenziato. Fondamentale è poi una sempre maggior efficienza nei costi, che sia trasformativa e che aiuti a sviluppare il business verso nuove direzioni. Siamo in prima linea anche nello sviluppo tecnologico, su frontiere come quelle dell’Edge Computing, delle smart cities, della cybersecurity o dell’intelligenza artificiale. Sono tutti tratti distintivi rispetto ai nostri concorrenti, basati anche su importanti investimenti infrastrutturali. Al tempo stesso, tuttavia, ci sono anche delle partite strategiche che non riguardano solo noi ma l’intero comparto e la politica industriale e il Governo sta dando segnali di attenzione verso tutto il settore».

Intanto AgCom ha determinato i nuovi prezzi all’ingrosso, per la prima volta per 5 anni, fino al 2028. Cosa significa per voi?

«L’analisi di mercato approvata dall’AgCom segna un passaggio importante perché una volta conclusa l’operazione di scorporo della rete, Tim sarà finalmente libera di muoversi sul mercato, senza più obblighi sulle offerte commerciali abbinati ai servizi di rete fissa. Penso ad esempio alla partnership con Dazn, con cui abbiamo da poco rinnovato per altri 5 anni, post scorporo potremo finalmente fare offerte abbinate finora non praticabili. Non è un caso se abbiamo chiamato il nostro piano Free to run (liberi di correre, ndr): avremo margini di manovra ampi».

Lei è fiducioso che l'operazione rete si possa chiudere entro l’estate. Se non dovesse succedere qual è il piano B?

«È sempre difficile rispondere a questa domanda: non perché non c’è un piano B ma perché si potrebbe indurre gli altri a pensare che non credi in quello che stai facendo. Comunque sia non ho motivo per pensare che la vendita della rete a Kkr non si chiuda nelle tempistiche previste».

Si parla di una vendita di una quota di Tim Enterprise. Lei come vede questa opportunità?

«A differenza del 2022, quando avevamo ipotizzato di far entrare un socio finanziario nell’ambito della nostra strategia di riduzione dell’indebitamento, oggi questo scenario è superato. Potremmo valutare, nel caso in cui se ne dovesse presentare l’opportunità, un accordo industriale per accelerare la crescita di un asset che sarà cruciale per Tim nei prossimi anni».

La sua conferma è arrivata con il voto favorevole del 48,9% dei partecipanti all’assemblea. Vivendi si è astenuta e molti investitori istituzionali non hanno partecipato. Come giudica questo esito?

«Positivamente, se guardo al risultato. Come già negli ultimi due anni, lavoreremo con ancora maggior determinazione a vantaggio di tutti i soci che con grande senso di responsabilità, direttamente o indirettamente, hanno permesso di garantire questa continuità. L’obiettivo rimane quello di centrare tutti i target che abbiamo dato al mercato e di ritornare, possibilmente in orizzonte di piano, a una remunerazione degli azionisti. Sono convinto che questa sia la strada migliore per riconquistare la fiducia di tutto il mercato».

Il nuovo Cda a 9 e non più a 15 è più snello ma al suo interno si compone di persone con idee molto diverse dalla sua. Come intende garantire la coesione?

«Innanzitutto, per costruire la lista presentata dal board uscente abbiamo svolto un lavoro di engagement nei confronti dei soci e del mercato, che si è tradotto nelle raccomandazioni favorevoli dei proxy Iss e Glass Lewis. Il nuovo Consiglio è il giusto mix tra la continuità del precedente e le competenze dei nuovi consiglieri che saranno determinanti per affrontare le sfide che abbiamo di fronte. Ritengo inoltre che mantenere vivo il dibattito in Consiglio sia un elemento positivo. Anche all’interno del precedente Cda tante volte sono state riportate, all’esterno, presunte divisioni, ma spessissimo le decisioni venivano prese all’unanimità o con maggioranze molto larghe. Ai consiglieri uscenti, a partire da Salvatore Rossi, va il mio ringraziamento e ai nuovi ingressi, a partire dalla nuova presidente Alberta Figari, il mio benvenuto».

A che punto è la vendita di Sparkle? Ci sono voci che si possa chiudere a breve…

«C’è una trattativa in corso con diversi sbocchi possibili e siamo fiduciosi che si possa chiudere in tempi rapidi».